什么是管理层权力

管理层权力是指管理层执行自身意愿的能力,在公司治理出现缺陷的情况下,管理层所表现出的超出其特定控制权的影响力。

管理层权力的理论基础

(一)委托代理理论

委托代理理论是高管薪酬机制研究根基,也是管理层权力理论的重要理论基础。Jensen和Meckling,1976年他们在《厂商理论:管理行为、代理成本和所有权结构》一文中提出了委托代理理论。随后这一理论由Holmstrom(1979)等人进一步发展完善。根据委托代理理论,作为企业所有者的股东与作为企业管理者的经营管理者之间的最终目标和利益不一致,由此产生的委托代理关系成为困扰学术界和实务界的一项重大问题。所有权和经营权合二为一是最早企业模式,这主要是因为传统企业都是规模较小的,其所有者同时也是经营者,出于理性,他们会为实现个人利益最大化而努力,而个人利益最大化与企业利润最大化实际是一个命题。在企业的发展过程中,企业的成败都将由个人自己承担,毋庸置疑,无需提供任何外在的激励,所有者(经营者)都会努力工作。伴随社会分工的进一步深化所产生的现代企业制度,一个典型的特征就是随着所有者和经营者的分离,所有权与经营权也相互分离,于是“委托代理”关系便产生了,其中委托人是所有者,而代理人是企业的经营者,也即高管人员。由此,以下两个问题便被引发出来:第一,代理人与委托人同为经济人,换言之,代理人也会为自身利益最大化而努力,进而言之,代理人不可能总是为了委托人的利益最大化而行动。“经济人”基本假设,也称“理性人”假设或“最大化化原则”。这一假设是由18世纪英国古典经济学者亚当.斯密提出来的,对后来经济学研究产生广泛而又深远的影响。在亚当斯密看来,“经济人”是对经济生活中一般人性的抽象,人本性自私,以利己为原则。自利动机是人类与生俱来的本性。从而延伸出财务理论上重要基本原则—自利原则。自利原则是指人们在进行决策时按照自身财务利益行事,在其他条件相同的情况下,人们会选择对自己经济利益最大的行动。代理人在追求自身利益最大化的过程中,可能是追求自身收人与在职消费和闲暇时间最大化或是通过过度投资来构建企业帝国来获得更为稳固的地位,这些行为会降低企业的价值,而此时的企业价值与高管自身作为所有者时的企业价值之差就是“代理成本”。二是企业经营管理过程中信息是不对称的,换言之,代理人会利用信息为自身的利益服务。此类信息不对称产生于所有者自身的局限性,如知识、能力和精力的原因不能行使所有的权力;另一方面专业分工不同,具有专业知识的代理人的许多行为(如工作的努力程度、机会主义行为等)和条件禀赋(工作能力、对风险的态度等)是不可观的。

(二)信息不对称:道德风险和逆向选择

由于信息不对称的存在,因而产生了“逆向选择”和“道德风险”。“逆向选择”产生在于当委托人无法识别候选代理人的条件察赋时,代理人可能采用隐瞒相关信息或者提供虚假信息的方法,以签订有利于代理人的契约。“道德风险”是由于委托人无法发现代理人所做出的偷懒和机会主义行为而产生的风险。这一方面会让高管人员利用其控制的权力获取比其努力更高的个人收益;另一方面是高管人员以自身利益为先,而不是以委托人利益为先,最终损害了股东的利益。委托代理理论诊释了企业管理中股东和高管人员之间的关系,于是如何降低代理成本,实现企业价值最大化,便产生了两种不同的意见,分别为“最优契约论”和“管理层权力论”。在财务学家中,高管薪酬的主导研究方法是将管理者的薪酬安排视为代理问题的补救方法。在这种方式下,一般称之为“最优契约论”,“最优契约论”假定董事会设计薪酬计划,为经理最大化股东财富提供有效激励。财务学家们为了解高管薪酬实践作用,在最优契约论上已经做了大量研究。研究高管薪酬的另一种方法侧重于代理问题和高管薪酬之间的联系。根据这种称之为“管理层权力论”的方法,高管薪酬被认为不但不是解决代理问题的潜在工具,而且还是代理问题本身的一部分(Bebchuk and Fried,et al.,2002;Bebchuk and Fried,2004;Bebchuk and Cremers,et al.,2010)。

管理层权力的度量

由于管理层的权力是一种看不见、摸不着的东西,所以其大小在度量上存在很大的困难性,这直接导致以往学者在管理层权力大小的度量研究上并非全面客观,为了进一步推进管理层权力大小度量的研究、为管理层权力大小的度量提供一个新的研究视角,本文在参考Finkelstein(1992)的权力模型的基础上,借鉴以往国内学者现有的研究,采用以下六个指标来衡量管理层权力的大小:

(1)管理者是否兼任董事长(Managerdir)。

管理者兼任董事长职务使其拥有凌驾于董事会的契约拟定权,这直接强化了管理者对企业的实际控制权。因此,管理层权力会随着管理者兼任董事长职务而增大,当管理层兼任董事长职务时取1,否则取0。

(2)董事会规模(Boardsize)。

Zahra和PearCe(1989)认为董事会规模越大就可以越好的控制高级管理层的行为,因为管理层是很难操纵一个规模较大的董事会的。董事会人数的增加能更好地监督管理者,从而更好地抑制管理层权力的滥用,我国的董事会规模在3-19人左右,平均规模为10人,当公司董事会规模低于10人时本指标取1,否则取O。

(3)独立董事的人数(Outdri)。

由于独立董事不像内部董事那样直接受制于控股股东和公司管理层,因而有利于董事会对公司事务的独立判断,这对于管理层权力的监督起了积极的作用。而且随着董事会中独立董事的人数越多,对管理层权力的制约作用也越大,当独立董事人数低于行业中位数时取1,否则取O。

(4)独立董事与上市公司工作地点一致性(site)。

如果地点一致,独立董事有可能更方便地了解公司的全面情况,从而更好地发挥监督作用,进而削弱和制衡高管权力,当独董与上市公司工作地点不一致时本指标取1,否则取O。

(5)管理者是否具有高学历(Education)。

管理者的教育背景可以显示劳动力市场上管理者的经营能力。由于人才竞争的存在,相比于学历较高的管理者,学历较低的管理者获得新职位更加困难,权力越大能使职位更加牢固,所以低学历的管理者为了保住现有职位会尽可能地扩大自己的权力范围。另外,不同于低学历的管理者,高学历的管理者因拥有更高的个人素养并且接收了更多系统的专业知识从而使得他们在做出决策行为时能够更加理智,所以高学历的管理者会谨慎使用自己手中的权力。本文的高学历指的是硕士研究生以上的学历,当管理层具备高学历时取0,否则取1。

(6)股权是否分散(Divshare)。

股权是否分散对企业管理层的决策权力具有重大影响。股权越分散,则管理者受到外部监督的力量就会越弱,管理者在经营决策中的自由度就较高,决策权力就比较大,本文用第一大股东持股比例除以第二至第十大股东持股比例之和来度量股权是否分散,当该比例小于1时,取值为1,否则,取值为O。

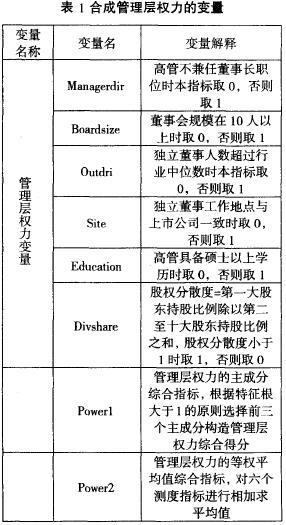

合成管理层权力的各项指标见表1,以上六项指标从不同侧面反映了管理层权力强度的大小,但每个指标都具有一定局限性,且不够全面和综合,因此本文在以上6个测度指标的基础上合成管理层权力的综合指标,指标的合成采用两种方法:第一,对以上6个指标进行主成分分析,采用第一主成分作为管理层权力强度的综合指标(Powerl);第二,通过对以上6个虚拟变量直接相加求平均值(Power2),最终取值介于之间。Powerl指标通过统计方法考虑了权重问题;而Power2指标没有考虑权重问题,所有指标按照等权处理。