GARCH模型概述

自从Engle(1982)提出ARCH模型分析时间序列的异方差性以后,波勒斯列夫T.Bollerslev(1986)又提出了GARCH模型,GARCH模型是一个专门针对金融数据所量体订做的回归模型,除去和普通回归模型相同的之处,GARCH对误差的方差进行了进一步的建模。特别适用于波动性的分析和预测,这样的分析对投资者的决策能起到非常重要的指导性作用,其意义很多时候超过了对数值本身的分析和预测。

GARCH模型的基本原理

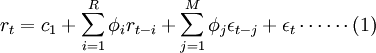

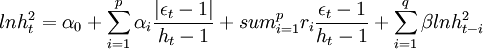

一般的GARCH模型可以表示为:

其中ht为条件方差,ut为独立同分布的随机变量,ht与ut互相独立,ut为标准正态分布。(1)式称为条件均值方程;(3)式称为条件方差方程,说明时间序列条件方差的变化特征。为了适应收益率序列经验分布的尖峰厚尾特征,也可假设 服从其他分布,如Bollerslev (1987)假设收益率服从广义t-分布,Nelson(1991)提出的EGARCH模型采用了GED分布等。另外,许多实证研究表明收益率分布不但存在尖峰厚尾特性,而且收益率残差对收益率的影响还存在非对称性。当市场受到负冲击时,股价下跌,收益率的条件方差扩大,导致股价和收益率的波动性更大;反之,股价上升时,波动性减小。股价下跌导致公司的股票价值下降,如果假设公司债务不变,则公司的财务杠杆上升,持有股票的风险提高。因此负冲击对条件方差的这种影响又被称作杠杆效应。由于GARCH模型中,正的和负的冲击对条件方差的影响是对称的,因此GARCH模型不能刻画收益率条件方差波动的非对称性。

GARCH模型的发展

为了衡量收益率波动的非对称性,Glosten、Jagannathan与Runkel(1989)提出了GJR模型,在条件方差方程(3)中加入负冲击的杠杆效应,但仍采用正态分布假设。Nelson(1991)提出了EGARCH模型。Engle等(1993)利用信息反应曲线分析比较了各种模型的杠杆效应,认为GJR模型最好地刻画了收益率的杠杆效应。Glosten、Jagannathan与Runkel(1993)分析比较了各种GARCH-M模型,指出不同的模型设定会导致条件方差对收益率产生正或负的不同影响,

GARCH模型的缺陷

由于GARCH (p,q)模型是ARCH模型的扩展,因此GARCH(p,q)同样具有ARCH(q)模型的特点。但GARCH模型的条件方差不仅是滞后残差平方的线性函数,而且是滞后条件方差的线性函数。

GARCH模型适合在计算量不大时,方便地描述了高阶的ARCH过程,因而具有更大的适用性。但GARCH(p,q)模型在应用于资产定价方面存在以下的不足:

①GARCH模型不能解释股票收益和收益变化波动之间出现的负相关现象。GARCH(p,q)模型假定条件方差是滞后残差平方的函数,因此,残差的符号不影响波动,即条件方差对正的价格变化和负的价格变化的反应是对称的。然而在经验研究中发现,当利空消息出现时,即预期股票收益会下降时,波动趋向于增大;当利好消息出现时,即预期股票收益会上升时,波动趋向于减小。GARCH(p,q)模型不能解释这种非对称现象。

②GARCH(p,q)模型为了保证非负,假定(2)式中所有系数均大于零。这些约束隐含着的任何滞后项增大都会增加因而排除了的随机波动行为,这使得在估计GARCH模型时可能出现震荡现象。

GARCH模型的分类以及应用

单变量GARCH

早期的ARCH方程存在一个问题,就是为了保证条件方差总为正值,αi必须三是非负的。但是,当需要用很多期滞后值从而使我们能够比较准确地建立这一过数程的模型时,非负的限制条件可能得不到满足。在早期实践中,人们经常通过设置昙线性减少的系数这种方式来任意确定滞后阶数,以保证αi满足非负的限制条件。

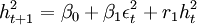

Bollerslev(1986)通过在模型中引入条件方差的滞后值对ARCH模型进行了推广,目的是为了避免ARCH(p)中存在的滞后期数太长的问题。因此,广义的ARCH或GARCH(p,g)定义为:条件方差是条件均值方程的残差平方项的p期滞后值和条件方差的q期滞后值的线性组合。其形式如下:

(a)

(a)

这里限定α、β,和r是非负的,这是为了避免出现条件方差为负的可能。

这就是GARCH方程。条件方差的当期值是常数项、条件均值方程的残差平方的一些前期滞后值和条件方差的前期值的函数。例如,如果条件方差能用GARCH(1,1)方程较好地刻画出来,则这是因为序列是AR(1)过程,也就是该序

列是由残差的一期滞后值以及条件方差的一期滞后值所导致的。

为了举例说明GARCH模型的应用,我们使用这种方法预测一个英镑持有者的美元收益率的波动性。

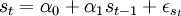

条件均值模型是AR(2)模型,回归参数及括号中的f统计量的值如下:

rtUS$ = α0 + α1rt − 1 + αrt − 2 + ε

rtUS$ = 0.00005 + 0.01927rt − 1 − 0.0571rt − 2

(0.285) (0.502) (-1.526)

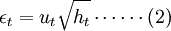

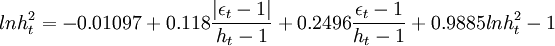

条件方差方程及,统计量如下:

(2.062) (3.572) (57.178)

结果表明,t时刻的条件方差可由高度显著的条件均值方程的残差平方的一期滞后值和条件方差本身的一期滞后值来解释。

指数GARCH:E-GARCH

在GARCH(p,g)模型中,条件方差取决于残差值的大小而不取决于残差的符号。但有证据表明,例如Black(1976)指出,资产波动性和资产收益率是负相关的。即当证券价格上涨时,收益率为正,波动性下降;当资产价格下降时,收益率为负,波动性上升。实际上,一些经验表明,波动性较高的那段时期经常与证券市场的下跌紧密相关,而波动性较低的那段时期经常与证券市场的上涨紧密相关。为了描述这种情形,Nelson(1991)提出了E-GARCH。其形式如下:

(b)

(b)

注意,该方程中的ε有两种形式:ε的原始观测值和绝对值形式 。这里绝对值只表示\epsilon的大小,也就是不考虑ε的符号。因此,E-GARCH建立了条件方差是ε的不对称函数的模型,它允许正和负的滞后值对波动性存在不同的影响。对数形式允许负的残差,但条件方差本身不能是负的。

。这里绝对值只表示\epsilon的大小,也就是不考虑ε的符号。因此,E-GARCH建立了条件方差是ε的不对称函数的模型,它允许正和负的滞后值对波动性存在不同的影响。对数形式允许负的残差,但条件方差本身不能是负的。

我们还注意到,条件标准差(ht − i)在方程右边是作为分母的。号我们将E-GARCH模型应用于在GARCH部分用到的美元这个例子。回归参数和相应的,统计量如下:

这一结果表明条件均值方程的残差的不对称形式的显著性。它再次强调了GARCH变量的显著性。

GARCH.M模型

如果金融资产的风险随时间而变化,投资者要求的收益率随时间而变化的假设就是合理的。由于包括风险资产在内的所有资产至少会获取无风险收益率(获取无风险利率的资产的典型代表是短期政府零息债券,例如国库券),所以风险溢价是适当的建模变量。风险溢价是指风险资产收益率和无风险资产收益率之间的差。

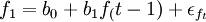

Engle等人提出了GARCH—M模型,它将条件均值作为条件方差的函数,也就是作为基础变量的滞后值的白回归函数。在原始ARCH模型基础上推广的GARCH模型形式如下:

yt = β + δht + εt

(c)

(c)

注意:在条件均值方程中,方差被转化为条件标准差,这样标准差与建模的风险溢价具有同样的量纲。

Engle等人将上面模型的ARCH形式应用于1个月和6个月的国库券和20年的公司债券的风险溢价,这里假设3个月的国库券的收益率为无风险收益率。在后面的例子中,条件均值回归方程引入了第三个变量,来说明3个月债券和20年债券的价格差异。

French等人将上面的模型应用于1928年–1984年期间的美国股票风险溢价。他们使用了条件方差的GARCH(1,2)模型。

检验GARCH模型

为了检验GARCH模型的合理性,我们需要检验标准化的残差ε / h。这里h表示利用GARCH模型计算的条件标准差,ε表示条件均值方程的残差。如果将GARCH模型进一步具体化,则标准化的残差将是独立同分布的。检验分为两步:

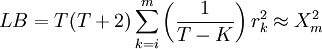

第一步需要计算基于原始数据的观测值的平方得到的Ljung-Box(LB)统计量。这就需要利用丁个观测值计算k个自相关系数,然后将自相关系数r平方,得r2。LB统计量计算如下:

(d)

(d)

其中m是自相关系数的最大滞后阶数。

第二步需要计算基于标准化的残差平方的LB统计量。因此,每个残差都要除以相应的条件标准差的观测值。接着计算出自相关系数 ,并将其平方。LB统计量计算如下:

,并将其平方。LB统计量计算如下:

(e)

(e)

其中,m同前面的一样,是自相关系数的最大滞后阶数;p表示条件均值方程的残差平方的滞后阶数;q表示条件方差的滞后阶数。

如果进一步说明GARCH模型,则标准化的残差的LB统计量将会小于  的临界值。

的临界值。

但有一个问题也随之产生,即最优的GARCH模型是什么样的?最适当的GARCH参数是什么?我们可以通过试误法,也就是通过比较不同类型参数结构的模型的LB统计量来找到答案。

GARCH波动性

前面我们注意到,波动性不是常数,而是随着时间变化的,因此定义为随时间而变化的GARCH波动性就是一种正确的统计度量指标。当然,如果应用了正确的GARCH形式,上面所说就是正确的。金融理论对于这种正确的形式很少述及,因此我们必须继续研究分析这一问题。

但是,假设我们的波动性形式是正确的,那么为了求得年波动性,我们只需要计算条件方差的平方根,并乘以每一年数据观测值个数的平方根。由于当前波动性是前期波动性的函数,因此波动性指标是随时间变化的。

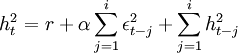

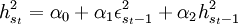

为了利用GARCH模型预测波动性,我们使用如下形式的递归模型:

注意:第一个方程中的 在进行预测时是未知的,它可以用它的条件估计h2来代替。因此利用第二个方程,我们可以预测t+l时刻的入h2(此时j=1),从而我们可以预测t+2时刻的h2(j=2),等等。每一个计算的结果是条件方差的单独一期的预测值,一直预测到j期。为了求出波动性的估计值,我们需要将单独的期间相加,并求其平方根。另外,我们还可以求出系数的标准误差,并给出关于预测值随时间而变化的置信区间。

在进行预测时是未知的,它可以用它的条件估计h2来代替。因此利用第二个方程,我们可以预测t+l时刻的入h2(此时j=1),从而我们可以预测t+2时刻的h2(j=2),等等。每一个计算的结果是条件方差的单独一期的预测值,一直预测到j期。为了求出波动性的估计值,我们需要将单独的期间相加,并求其平方根。另外,我们还可以求出系数的标准误差,并给出关于预测值随时间而变化的置信区间。

双变量GARCH

我们可以使用双变量GARCH来求条件变量、条件协方差和变量之间的相关系数。另外,当变量之间存在协整关系的时候,我们还可以在条件均值方程中引入妄协整参数,这样我们就能利用适当的GARCH参数求出更有效的套期保值比率。

我们首先以股票收益率st、期货收益率ft为例,说明双变量GARCH。在后面时我们将引入协整参数,并求出套期保值比率。

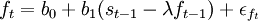

我们以双变量GARCH模型的应用为例,两个条件均值模型是:

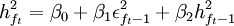

(f)

(f)

条件方差和条件协方差方程是:

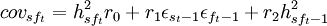

(h)

(h)

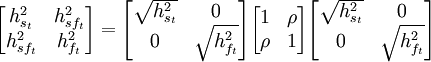

这个例子中的条件方差是一个对称的2×2矩阵,其形式如下:

(i)

(i)

这里,对角线上的元素表示条件方差,对角线外的元素表示条件协方差。正如上面讨论的那样,当我们将条件方差的平方根转化为年度值时,我们就得到GARCH波动性。GARCH相关系数计算如下:

\rho_{s_{f_t}}=cor_{s_{f_t}}=\frac{h+{sf_t}}^2}{\sqrt{h_{s_t}^2}h_{f_t}^2}(j)

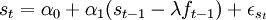

因此可以利用双变量GARCH模型求出随时间而变化的相关系数和协方差,它们可应用于投资组合的构造和求得最小方差套期保值比率。另外,我们可能希望使用由协整而发展起来的误差修正模型。例如:

我们可以将上面两个方程的残差引人到前面所介绍的条件方差方程中。如果利用双变量GARCH去求套期保值比率,则套期保值比率计算如下:

其中,covsf是s和f之间的条件协方差; 是f的方差。它类似于普通最小二乘回归中的斜率系数γ。双变量GARCH套期保值比率的优点在于它是根据随时间变化的方差和协方差得到的,而普通最小二乘斜率系数是在假设方差和协方差具有平稳性的条件下得到的。

是f的方差。它类似于普通最小二乘回归中的斜率系数γ。双变量GARCH套期保值比率的优点在于它是根据随时间变化的方差和协方差得到的,而普通最小二乘斜率系数是在假设方差和协方差具有平稳性的条件下得到的。