什么是税收抵免限额

所谓税收抵免限额,是指税收抵免的最高限额,即对跨国纳税人在外国已纳税款进行抵免的限度。

税收抵免限额的计算公式

除国务院财政、税务主管部门另有规定外,税收抵免限额应当分国(地区)不分项计算,计算公式如下:

税收抵免限额=中国境内、境外所得依照企业所得税法和实施条例的规定计算的应纳税总额×来源于某国(地区)的应纳税所得额÷中国境内、境外应纳税所得总额。

税收抵免限额的超限额年度结转计算

超限额部分在当年度不能得以抵免。那么,对于不同纳税年度之间超限额与不足限额是否可以相互抵充,从而使超限额部分在其他年度中也能得以抵免,会直接影响到纳税人的利益。对此,各国税法的规定不尽一致。

美国《国内收入法典》规定,纳税人在某一纳税年度已纳外国税收如超过当年税收抵免限额,其超限额部分可向前转2年、向后转5年,在同类税收抵免限额内抵免。例如,美国某公司设在国外的分公司1990年已在当地缴纳外国政府所得税额25000美元,国内税收抵免限额仅为15000美元,当年超限额不能抵免的部分为10000美元。如该公司1989年曾出现不足限额10000美元,1990年的超限额部分经前结转后公司可退还1989年因不足限额而补征的 10000美元;如该公司在以后的1994年出现了不足限额10000美元,1990年的超限额部分经结转后可少补征10000美元。

日本所得税法也规定,跨国纳税人当年已纳外国税收的超限额部分可向后转5年内结转,在同一外国税收抵免限额内抵免。

也有很多国家规定,税收抵免限额的有效期限不得超过一个纳税年度,纳税人当年已纳外国税收只能在本年度内计算的税收抵免限额内抵免,超限额部分不得向其他税收年度结转。其解释是,抵免法主要是解决国际双重征税的问题,而超限额部分本身不存在双重税收问题,从而也不存在任何需要抵免的问题。

我国税法对抵免方法中超限额结转计算的规定曾有过一些变化:

财政部1981年6月2日(81)财税字第185号文曾对我国个人所得税纳税义务人在外国缴纳税收后的抵免作出规定:”如果在外国缴纳的所得税额超过税收抵免限额的,不得给予抵免,也不能结转计算。”但上述规定在以后又被重新修订。1994年1月28日,国务院发布的《中华人民共和国个人所得税法实施条例》第三十二条规定,居民个人来源于中国境外某一国(或地区)的所得已在该国(或地区)缴纳的个人所得税税额,如果超过来源于该国(或地区)所得的税额税收抵免限额,其超过部分不得在本纳税年度的应纳税额中抵免,但是可以在以后纳税年度来源于该国(或地区)所得的税额税收抵免限额有余额时补扣,期限不得超过5年。

【实例】

某居民个人来源于中国境外A国的年工资、薪金收入折合人民币120000元,已在A国缴纳了所得税,折合人民币10000元。现按照我国个人所得税法计算其税额税收抵免限额如下:

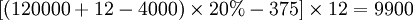

境外工资、薪金应纳税额 =  (元)

(元)

从上述公式的计算可知,来源于A国所得的税额税收抵免限额为9900元。

从上例中可以看出,该纳税人在A国实际缴纳的所得税,超过了可以在中国抵免的限额,其差额为100元,不得抵免。如果第二年情况发生了变化,该居民个人来源于A国的所得实际缴纳的所得税折合人民币9000元,而在中国依照规定计算出的税额税收抵免限额为人民币9200元,除了可以抵免本年度在A国缴纳的税额9000元以外,还可以补抵扣上年度没有得到抵免的100元。补扣之后,仍有低于限额的差额100元,即: 9200 – (9000 + 100) = 100 元,该差额即为应在中国缴纳的个人所得税税额。

《中华人民共和国企业所得税暂行条例实施细则》第四十一条和《中华人民共和国外商投资企业和外国企业所得税法实施细则》第八十五条都有同样的规定,即纳税人就来源于境外的所得,在境外实际缴纳的所得税税款超过抵扣限额的,其超过部分不得作为税额扣除。此项末得到扣除的税额,也不得列为费用支出,但可以用以后年度的税额扣除不超过限额的余额补扣,补扣期最长不得超过5年。根据上述规定,可以认为我国上述税法条款的立法意图是鼓励我国纳税人走出国门赴海外投资,拓宽经营领域。

综上所述,各国在本国的涉外税法中都单方面为避免国际双重征税制定了特别的条款,从而为国际经济合作、跨国纳税人的跨国经营活动创造了良好的税务环境。然而,我们也看到,世界各国的税制千差万别,国家与国家之间的经济利益关系错综复杂,这就需要建立一个规范的国际协调机制来协调各国的税收分配和税务合作关系。